インパクト評価

あなたは「インパクト」というワードを聞いたことがあるでしょうか。インパクトとは「事業の結果として生じた社会的な変化や成果」を指します。文脈によって意味は異なりますが、ビジネスが社会へ与える影響をのことでありポジティブ/ネガティブ両面のインパクトがあります。

サステナビリティ界隈でも、ここ数年でよく聞くようになったし、概念としての認知度も上がってきたのではないでしょうか。たとえば、昔はインパクト評価を「社会的インパクト評価」と言っていた時もありますが、そもそも、インパクトが社会的側面を意味するので、単にインパクト評価と表現するようになりました。

インパクトに関して色々な動きがあるのですが、本記事では金融庁や企業の取り組みおよび開示事例を見ながら、インパクトをどのように考えれば良いかをまとめたいと思います。

インパクト投資とは

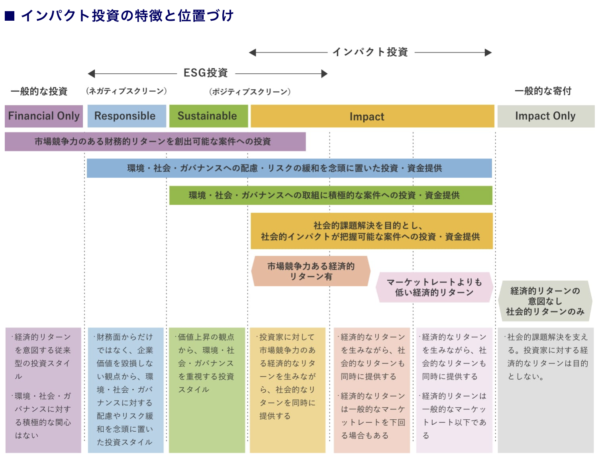

まずインパクト投資から簡単ですが説明させていただきます。インパクト投資は文字通りインパクトを重視した投資手法のことであり、ESG投資と近しい概念ですがその差は以下の図のような説明がよく見聞きするところです。

出所:インパクト投資とは

政府は先日閣議決定した「新しい資本主義のグランドデザイン実行計画改定版(2024)」でインパクト投資の推進を明言しています。

>>新しい資本主義のグランドデザイン及び実行計画2024年改訂版(2024年6月21日)

あとは、グローバルでの動きを含めてよくまとまっているレポートがありますので、以下のものも参考にしてみてください。執筆時で最新版が公開されてたのに閲覧不可になっていたので昨年レポートのリンクを紹介しておきます。先日、関係者の方のお話をある勉強会でお聞きしましたが、これから色々な動きがありそうです。

>>日本におけるインパクト投資の現状と課題 -2022年度調査-

インパクトコンソーシアム

金融庁が2022年ころからインパクト投資に関する研究会をしていたのですが、2023年に「インパクトコンソーシアム」を立ち上げ、2024年よりフォーラムを開催するなど本格的な動きを見せています。コンソーシアムの主要メンバーは、良くも悪くもいつもの有識者/メンバーです。

インパクトという概念自体は10年以上前から界隈ではあったのもの、投資の手法として認知が広がったことによって金融庁も動き出して、より広がり始めているということでしょうか。ESGも、ESG投資が2017〜2018年ごろから広がり始めてから一気に広がりましたよね。投資の力は偉大です。逆にお金が絡まないサステナビリティ要素の弱さといったら…。

なお、インパクトコンソーシアム自体はインパクト投資だけではなく、コレクティブインパクト(さまざまなセクターで協働し社会課題解決に取り組むこと)の文脈がメインのようです。詳しくはコンソーシアムのWebサイトでご確認ください。

インパクトの開示

では、インパクトの対応と開示の企業事例を見てみましょう。インパクト開示で有名なのは元エーザイで今は早稲田大学の柳先生の「柳モデル」あたりでしょうか。先生曰く公開されていないものを含めて数十社は、柳モデルを参考にインパクト評価(インパクト加重会計)をしていると聞きました。(正確な数値はうる覚えです、すみません。)インパクト投資を進めるには、そもそもインパクトの可視化が必要です。そのモノサシの一つがインパクト加重会計という認識です。他には積水化学工業、ヤマハ発動機などがインパクト加重会計を取り入れ開示をしています。

■KDDI

出所:企業活動の社会的インパクトを金額換算する「インパクト加重会計」を実施 ~IoTビジネスを通じて年間5,023億円の価値を創出~

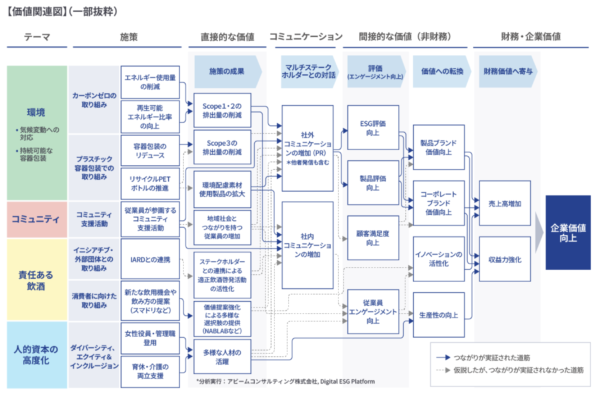

■アサヒグループホールディングス

出所:インパクトの可視化

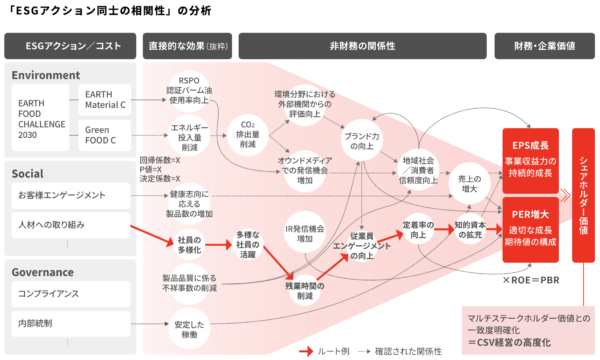

■日清食品グループ

出所:ESG課題の定量化分析

インパクトの可視化

インパクトの可視化自体は、サステナビリティ推進活動の効果測定という側面から、それこそ10年以上前から議論されていたものですが、そもそものプレイヤーも少なく、今のようなインパクトに関連するような大きな動きはありませんでした。

また、一般的に可視化というと社会的な成果も指しますが、昨今の文脈で言うと財務インパクトを指すことが増えている気がします。リスクと機会でいう、機会的側面というか。インパクト評価で有名な手法は色々ありますけれども「インパクト評価マネジメント」(IMM:Impact Measurement & Management)あたりが評価手法ではメジャーになっているのでしょうか。誰か教えてください…。

サステナビリティ側面を定量化することはとても大事です。「測定できなければ管理はできない」ですね。ただし、逆に測定ができれば管理できるかというとそうでもないことも多く、手法にフォーカスしすぎると“木を見て森を見ず”になってしまうのが大変なところです。

インパクトの可視化が理論的に完全なものではないはその通りですが、サステナビリティ領域は企業側で測定できる社会の変化が少なく、完全な理論として成立しているわけでもないのですが、ここの本質は、そこを乗り越えようとする姿勢そのものが、開示全体に対する信頼感につながる、という点でもあります。ここで重要なのは、開示された数字の正確性ではなく、開示に取り組んでいる企業姿勢であると。

あと、インパクトを可視化することで、そのロジックと数値が絶対ではないとしても、方向性ややりたいことはステークホルダーに確実に伝えられますし、インパクト評価を部分最適ではなく、全体最適の一部分と考えるのも必要です。

インパクト評価は何のため?

インパクト加重会計みたいに、インパクトが大きくなれば財務インパクトも大きくなるのはストーリーとしてよいのですが、ではインパクト加重会計が困難な項目はしなくてもいいのか、となるとそうもいきません。たとえばESGでいうコーポレートガバナンスの領域とかね。いや、見たことがないだけでガバナンスもいけるのかな?

ではインパクト評価は何のためにあるのか。一つはビジネスモデルを管理するため、です。インパクト評価は、まだまだ大手企業向けなのかなとも思っていますが、本来的にはすべての企業が、簡易版でもいいのでアウトカムとインパクトを測定する必要があります。逆に、成果がわからないのに、どうやってマネジメントできるのかわかりません。中堅・中小企業こそ成果を見極め、マテリアリティとの連動を進め集中投資をして、インパクトの拡大を目指すべきでしょう。

また、インパクトは「社会の変化」でもあり、その変化はビジネスモデルを通じて生まれたものであり、まさにビジネスの付加価値、つまり価値創造だと考えています。上場企業を中心に、サステナビリティ推進による価値創造がやっと本格的に議論されるようになってきましたが、まさにその価値を計るのがインパクト評価でもあり、やっとコインの裏表がうまった感じです。

インパクト評価はあくまでも手段であり、その先にある価値創造や、自社の社会的存在意義の実現など、ストリーラインを意識したインパクト評価をしていくようにしていきましょう。

まとめ

インパクト投資とインパクト評価についてをまとめて書いてしまいましたが、だいたい大きな流れはお伝えできたかなと思っています。企業のインパクト評価は整備され始めたところではありますが、わりと実践的で具体的なところであり、今後の展開が楽しみです。

あと、最近は「サステナビリティ」の代わりに「インパクト」を使う企業が増えています。完全な同義語ではないものの、サステナビリティは概念として広すぎるため、インパクトという概念でカテゴライズするのは理解できます。文脈によってはこちらのほうが理解しやすいこともあるでしょう。

社会のサステナビリティに資するビジネスモデルを持つスタートアップを「インパクト・スタートアップ」「インパクト企業」という例も増えています。私もサステナビリティ領域のスタートアップ支援も行うので、これからインパクト・スタートアップというワードを使っていこうと思います。当社でもパートナー企業と一緒にインパクト評価支援をしていますので、お気軽にお問い合わせください。

関連記事

・統合報告書のIRフレームワークから新たな学びを得る方法

・サステナビリティにおける独自性とは何か

・SSBJ基準でも言及されるマテリアリティ特定の注意点