評価されるサステナビリティ開示事例

世界でも大手の投資機関であるGPIF。そのGPIFが、企業の優れた情報開示や注力すべきESG課題についてレポートを出しています。今年も色々と開示されていたので、本記事でまとめて紹介します。

上場企業のサステナビリティ関連情報開示の要請は強まっており、ここ数年だけでも多くの決まり事や、国際的な開示ガイドラインの整備、EUや米SECでのサステナビリティ対応の法制化などの動きも活発化しています。これは世界的な流れですが、サステナビリティの法制化は、たいてい「開示規制」が入ります。特に日本はそうです。「〇〇に対応しなさい」よりも「〇〇の対応状況を開示しない」という規制です。

規制に関しては法律なので対応するしかないのでが、問題は「投資家などのニーズが非常にに高いのに任意開示なもの」の対応です。たとえば統合報告書などがあります。このベンチマークを毎年発表しているのがGPIFです。というわけで、チェックしていきましょう!

優れた統合報告書

・GPIFの国内株式運用機関が選ぶ「優れた統合報告書」と「改善度の高い統合報告書」

■3機関以上の運用機関から高い評価を得た「優れた統合報告書」

伊藤忠商事、アサヒグループホールディングス、日立製作所、双日、三菱UFJフィナンシャルグループ、積水ハウス、キリンホールディングス、味の素、レゾナック・ホールディングス、野村総合研究所、荏原製作所、オムロン、ソニーグループ、九州電力

個人的に気になったのは、ニュースリリースにあった「報告書の見せ方」というコメント。内容は以下の通りです。

・網羅的な開示ではなく、メリハリ、こだわりのある記載となっているか。

・見やすさ、わかりやすさも大事。ページ数が多すぎるのはよくない。

長期目線で、事業と社会に対する責任をわかりやすく解説されているかが、最も大事なポイント。

・開示内容の情報の質。情報量が多くても、具体的な例をもって示されていないと、

何を達成しようとしているのかが分かりづらい。

「メリハリ」「情報量が多すぎる」という意見はここ数年で特に見聞きするようになりました。私の以前の重要な視点は「網羅性」でした。それは、多くの統合報告書で網羅性がなく全体像が理解できなかったためです。しかし2023年は約1,000社が統合報告書を発行したとされ、質の高い統合報告書も増えてきました。で、以前よりも網羅的な統合報告書が増えてきたこともあり、次のステップとして「質」が重要と考えなおしたのがここ数年です。

統合報告書で網羅性を求められた結果、100ページを超える統合報告書が増えて、もはや1ページずつ読み込める情報量ではなくなってきました。ですので私は、情報の質を“量”で担保する時代は終わった、と考えています。網羅的な開示が突き詰められた結果、情報が多すぎてマテリアルな情報を見つけにくくなってしまったのです。昔は、単なるチェックリスト方式の評価だったので、情報量があれば評価を得られたのですが。

とはいえ、50ページの統合報告書が最適解かというと、さすがに情報量が少なく、結局サステナビリティサイトやサステナビリティレポートを読まなければならないので、メディアをまたぐ分、集中力や意識分散が起きてしまい、理解度が下がってしまうような気もします。(ここは個人的な感想)投資家と言ってもさまざまなタイプの人がいるので、何ページが適正とは言えませんが、個人的には60〜80ページくらいがベストに感じています。関係者の方は時間を作って、ぜひ上記の高評価企業の統合報告書を研究してみてください。あと、AIに読ませるなら、データ量は小さいほうがいいので、やはりページ数は一定の上限があると考えるのが自然です。

なお、同じニュースリリースの中に「有価証券報告書のサステナビリティ開示が充実したことにより、統合報告書に求める開示内容や期待、重要性に変化はあるか」という質問の回答もあり、こちらも非常に興味深いです。総じて結論は「統合報告書の重要性は変わらない」でした。SSBJによる制度開示項目がどうなるかで意見が大きく変わるでしょうが、数年先なの話なので、まずは統合報告書での開示を頑張りましょうということです。

優れたTCFD開示

■複数機関の運用機関から高い評価を得た「優れたTCFD開示」

アサヒグループホールディングス、キリンホールディングス、味の素、積水化学工業、野村総合研究所、日立製作所、ヤマハ発動機、リコー、伊藤忠商事、三井物産、三菱UFJフィナンシャル・グループ、三井住友フィナンシャルグループ、みずほフィナンシャルグループ、商船三井

「脱炭素への貢献と自社事業とのつながり」「ガバナンスの実効性」「開示における『4つの柱』の内容充実」などが評価のポイントのようです。特に日立製作所とキリンホールディングスを評価する運用機関が多かったのですが、一読の価値はあると思いますので、この2社のTCFD開示は必ず目を通しておきましょう。

TCFDはIFRSが監督?することになっていたと思いますが、これがIFRS S2を軸としたSSBJの開示規制内容によっては、TCFD開示の二極化がさらに進みそう。つまり、今後も気候変動対応を積極的に行う上位何割かと、下位の“開示義務化項目だけを最低限開示する”企業に別れるということです。どうなることやら。

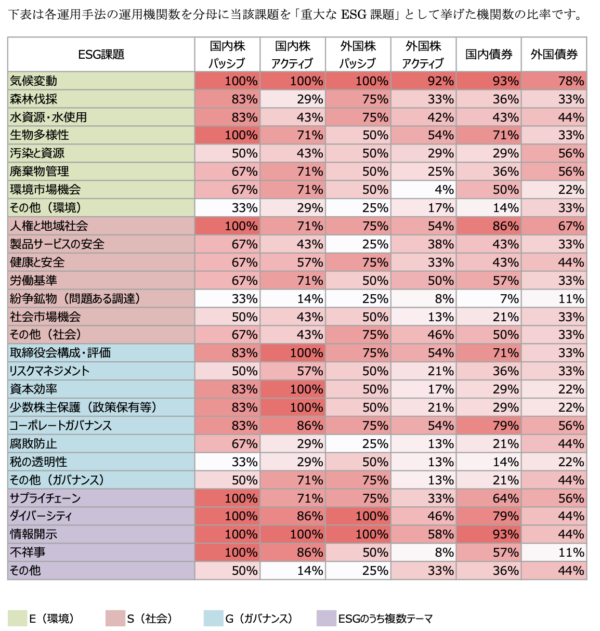

重大なESG課題

企業としては、投資家側がどんな開示を重要視するかを知ることができれば、投資家の情報ニーズにあった開示を行うことができ、なおかつ評価される可能性が高くなります。本ニュースリリースでは、その重要なESG課題を知ることができます。どれも従来から重要とされるものですが、一つの参考になるかと思います。

雑感

GPIFの運用機関において複数社が良いとするレポーティングは、文字通り“良い”可能性が高く、今回挙げられていた企業を国内すべての上場企業が参考にすべきと言えるでしょう。投資家側の視点でいえば、今や見られるのは「サステナビリティ情報開示」ではなく「サステナビリティ“関連財務”情報開示」であり、仮に定性的にだとしても財務的視点で語られない取り組みは評価されにくくなてっています。そりゃそうだ。TCFDなんて文字通り「財務情報開示」の枠組みですからね。サステナビリティ推進担当者にはよりIR視点が求めれます。

その他にも、GPIFが2024年3月に発表した「2023/24年 スチュワードシップ活動報告」も、投資家側のESG評価の意味合いを理解できると思います。

なお、投資家は有価証券報告書もチェックしますので、金融庁が2024年3月に発表した「サステナビリティ開示等の課題対応にあたって参考となる開示例集」あたりも確認して、サステナビリティ関連財務情報開示の充実を行なっていきましょう。

まとめ

TCFD開示や、統合報告書、開示テーマとしてのESG課題、等で迷うことがあれば、上記の高評価企業の開示を参考にしていただければと思います。またベンチマーク企業を探すだけではなく、ニュースリリースになるコメント等も参考になりますので、勉強していきましょう。

数年前から、ガイドラインやフレームワーク、開示規制(有報での開示義務化)などの大きな動きがあって、ほとんどの担当者は振り回されっぱなしとは思いますが、開示の本質は10年前と変わっていない部分もまだまだあります。開示においても短中長期のそれぞれの時間軸で、ブラッシュアップをしていきましょう!

関連記事

・企業が学ぶべきグリーンウォッシュ事例とその教訓

・サステナビリティ情報開示の「わかりやすさ」とは何か

・日立製作所・デンソーが最高評価-「統合報告書アワード」考察(2024)